По данным Ассоциации специалистов по недвижимости (риелторов) Украины, сегодня до 40% квартир покупается с привлечением ипотечных кредитов. Но если со «вторичкой» все довольно просто — нужно лишь выбрать любую квартиру, прийти в любой банк, занимающийся ипотекой и после оценки жилья вам под ее залог выдадут кредит — то с получением займа на новострой куда сложнее.

«ПОД ЗЕЛЕНЫЙ ЗАБОР» ДЕНЕГ НЕ ДАДУТ! Во-первых, если на старую, уже «существующую в природе» квартиру можно найти кредит в банках и без первоначального взноса, то с «новьем» этот номер не пройдет. Без аванса вам могут выдать заем только при условии дополнительного залога (это может быть другая недвижимость, земля, автомобиль, права на вклады в банках). Во-вторых, вы не сможете получить кредит «под зеленый забор», т.е. на квартиру в доме, находящемся в начальной стадии возведения. Чтобы обеспечить себя от рисков незавершения строительства, банки дают займы лишь после 30—70% готовности новостроя. Исключение может быть, если сам банк-кредитор жестко контролирует стройку, будучи управителем фонда финансирования строительства. Тогда вам могут дать деньги на жилье в новостройке сразу после того, как на нее получены все разрешительные документы и работы на объекте начались. Кроме того, во многих банках ставки ипотечных кредитов за «новье» на 1—1,5% выше, чем за «беушное» жилье. И лишь после того как дом будет сдан в эксплуатацию и банк сможет оформить залог на реально существующие «метры», цена займа снижается до уровня кредитования за «вторичку».

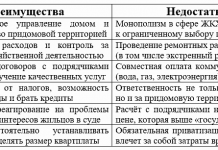

ОГРАНИЧЕННОСТЬ ВЫБОРА. В 2006-м, после скандала с «Элита-Центр», парламент внес изменения в Закон «Об инвестиционной деятельности», запрещающие стройкомпаниям привлекать средства населения напрямую, через заключение инвестдоговоров. Теперь между гражданином-инвестором и застройщиком обязательно должен быть посредник-контролер, следящий, чтобы деньги не разворовывались, стройматериалы по сговору с поставщиками не приобретались по завышенным ценам, возведение жилья было завершено в указанные в договоре сроки и качество работ (расположение, метраж квартиры, наличие отделки) соответствовало договору с клиентом.

Собственно, на сегодня реально действуют два варианта инвестирования в новострой: внесение денег в фонды финансирования строительства (ФФС) или покупка целевых облигаций, выпущенных самим застройщиком под конкретный объект (обычно стоимость каждой облигации соответствует 0,01 кв. м вашей будущей квартиры). ФФС же создают банки или другие юрлица, имеющие лицензию на право заниматься финансовой деятельностью: эти посредники, будучи независимы от стройкомпании, бдят за правильным использованием средств граждан, инвестированных в новострой.

Закавыка в ограниченности выбора объектов, вариантов внесения денег и стоимости кредита. Ведь придется «плясать от одной из двух печек»: либо вы находите новостройку, в которой хотели бы иметь квартиру, и там вам говорят, по какой из двух схем она инвестируется и сообщают, в каком банке-партнере можно получить ссуду; либо приходите в один из банков, занимающихся ипотекой «первички», и банкиры говорят, с какими ФФС или облигациями стройкомпаниий они готовы иметь дело — а значит, речь идет о довольно ограниченном числе домов, в которых вы сможете выбирать жилье.

МЕНЬШЕ РИСК С ОБЛИГАЦИЯМИ ИЛИ ФФС? В том и другом случае за уже выкупленную вами жилплощадь застройщик или ФФС не имеют права поднять цену. Опять же, в обоих вариантах инвестирования цена за еще не оплаченные «метры» наверняка будет повышаться — мол, дорожают стройматериалы, горючее, растут зарплаты строителей и прочие расходы. Выходит, невозможно угадать, за что в итоге заплатите больше — за пакет облигаций, который по окончании стройки вам обменяют на свидетельство о праве собственности, либо за то же свидетельство, полученное через ФФС.

А какой из вариантов несет меньше риска, что новострой станет «недостроем» и вы никогда не станете в нем новоселом? Тут мнения экспертов разделились.

По словам начальника управления доверительных операций «Кредитпромбанка» Александра Недбайло, больше риск недофинансирования и незавершения строительства — с целевыми облигациями, ибо при такой схеме нет эффективного контроля за эмитентом-застройщиком в использовании средств, полученных от продажи облигаций. Да и банки неохотно кредитуют покупку квартир под облигации, разве что им подконтрольны все участники схемы. В случае с ФФС риск может возникнуть, только если управителем является небанковское учреждение, а вот если банк — он сможет заставить застройщика четко выполнять свои обязательства перед инвесторами. А вот Евгений Склеповой, начальник управления развития кредитных продуктов «ТАС-Комерцбанка», говорит, что крупные банки охотно берут облигации в залог под заем, поскольку имеют возможность оценить надежность застройщика. Советник председателя «Укргазбанка» Александр Охрименко считает, что не все ФФС, включая и те, где управителями являются банки, могут эффективно проконтролировать использование средств застройщиком. Отсюда следует, что в случае приобретения жилья через ФФС может быть не меньший риск срыва сроков, а то и «незавершенки», чем по схеме с целевыми облигациями. Наконец, гендиректор компании по управлению активами «Укрсоц-недвижимость» Артур Папсуй утверждает, что нет принципиальной разницы в более высокой надежности ФФС либо целевых облигаций. Поскольку целевые облигации — ценная бумага, их выпуск и использование привлеченных средств контролирует государство — Госкомиссия по ценным бумагам и фондовому рынку. Прежде чем привлекать деньги населения, от эмитента потребуют весь перечень разрешительных документов, ежеквартально он будет отчитываться перед державой об использовании средств, а в случае нарушения последуют санкции, вплоть до запрета дальнейшего выпуска облигаций. Но для подстраховки и самому гражданину стоит убедиться в наличии всей необходимой документации у застройщика. Среди ФФС надежнее те, которые созданы с участием солидных банков.

Но в любом случае, если уж банк дает кредит на квартиру, он сам проверит и надежность чужого ФФС, и застройщика-эмитента облигаций, ведь банк заинтересован в возврате займа и, соответственно, максимальной защите интересов клиента.

КАК ПРОВЕРИТЬ ЗАСТРОЙЩИКА

1. Главная «грамота» любой строительной компании — лицензия Минстроя, оформленная на бланке строгой отчетности, с голограммой и подписанная министром или его замом. Обратите внимание на срок действия лицензии: он не должен истечь до завершения ваших отношений со стройкомпанией.

2. Застройщик должен показать вам решение местного органа самоуправления об отводе земельного участка под строительство.

3. Компания должна пройти стадию архитектурно-планировочного, инженерного утверждения проекта и получить разрешение на ведение строительства. Требуйте предъявить положительное заключение Службы украинской инвестиционной экспертизы и разрешение управления государственного архитектурно-строительного контроля.

В тренде

Украинцам разрешат выбирать банк для получения зарплаты

4. Обратите внимание, чтобы заказчик заключил договора с подрядчиками на строительство (если сам заказчик не имеет строительных мощностей), проверьте соответствие реквизитов сторон в этом документе.

5. Потребуйте от стройкомпании показать протокол о проведении общественных слушаний среди жильцов соседних с новостройкой домов: там должен быть «одобрямс» на ведение строительства.

Чтобы получить заем в банке на квартиру в новострое, надо:

-

Иметь первоначальный взнос на квартиру (10—30% ее стоимости).

-

Заключить договор с застройщиком или фондом финансирования строительства.

-

Подать в банк заявление на кредит, предоставив паспорт (если женаты/замужем — свидетельство о заключении брака), идентификационный код и справку о доходах за последние 6 месяцев.

-

Разные банки дают заем максимум на 20—30 лет.

-

Возрастной ценз: вы должны погасить кредит до достижения пенсионного возраста (женщины — до 55 лет, мужчины — до 60).

-

Общие выплаты по кредиту не могут превышать 40—50% от общих доходов семьи.

-

Ставки по кредиту составят: от 10,5% в евро, от 11% в долларах и от 14% в гривнях (в среднем это на 0,5% больше, чем на кредит на «вторичке»).

В ЧЕМ ЖЕ ВЫГОДНЕЕ БРАТЬ КРЕДИТЫ?

Даже «длинный», на 20 лет, кредит на новую «единичку» в 50 кв. м, которая стоит «божеские» на сегодня $120 тыс., далеко не всем по карману. По самым скромным прикидкам, для обслуживания и выплаты долга чистый доход заемщика должен быть от $2000 в месяц, иначе банк ссуду не даст, опасаясь неплатежеспособности клиента. И даже если заработок вам позволяет такую роскошь, как кредит на новье, прежде следует тщательно просчитать, какой будет итоговая переплата по займу в разных банках и по разным видам валют. «Сегодня» это сделала за вас (см. инфографику). Обратите особое внимание не только на ставку по кредиту, но и на процент выплат по страхованию имущества и жизни (последнее бывает не всегда). Ведь разница в размере таких допрасходов в итоге может сделать очень дорогим кредит с, казалось бы, маленькой ставкой годовых.

ПОПРОБУЙ, РАЗЛЮБИ ВАЛЮТУ! У одних и тех же банков ставки по долларовым кредитам на 2—4% ниже, чем по гривневым. А вот займы в евро, как правило, на 0,5—1,5% дешевле, чем в долларах. Сей феномен объясняется просто: банки «покупают» гривни у населения (то бишь привлекают их на депозиты) дороже, чем доллары, а тем более — евро. Соответственно, и «перепродавать» СКВ в виде кредитов могут дешевле, чем нацвалюту. Впрочем, заметим, что еще 2—3 года назад разница в ставках за ипотечные займы в гривнях и долларах-евро была еще большей — минимум 6—7%. По словам начальника управления разработки продуктов розничного бизнеса VAB Банка Антона Шаперенкова, кредитные ставки будут постепенно уменьшаться по всем видам валют. При этом в перспективе, скорее всего, ставки по СКВ и гривне сравняются. Солидарен с ним зампредседателя банка «Финансы и Кредит» Игорь Львов. Он утверждает (и мы это уже не первый год наблюдаем), что темпы увеличения доступности банковских ссуд на жилье напрямую связаны с темпами уменьшения доходов, которые банки дают по депозитным вкладам населения. Однако стоимость ссуд в нацвалюте и СКВ, по мнению эксперта, сравняется нескоро. Резюме: покамест выгоднее одалживать в долларах и евро, а когда и если ставки по гривне снизятся до уровня СКВ-шных, можно будет перекредитоваться в нацвалюте, чтобы не платить маржу при обмене заработанных гривен на валюту для погашения долга.

ЕВРО? ДОЛЛАР? Казалось бы, здесь все ясно. Раз заем в евро дешевле, чем в долларах (не говоря о гривне), то и кредитоваться выгоднее в евровалюте. Не все так просто. По мнению президента Ассоциации украинских банков Александра Сугоняко, евро может подорожать по отношению к доллару еще примерно на 1—1,5%. Значит, столько придется доплачивать за покупку евро тем, кто в ней взял заем. Это фактически уравняет итоговые расходы на погашение кредита в евро и долларах. А вот А. Шаперенков полагает, что курс евро уже в ближайший год вполне может вырасти по отношению к доллару и гривне на 3—5%. Соответственно, на столько же автоматически вырастут затраты граждан на покупку евровалюты и подорожает стоимость обслуживания кредита. В таком случае большая доступность еврокредитов из-за таких серьезных допрасходов окажется мнимой: значит, выгоднее брать кредиты в долларах, чем в евро.

ВО ЧТО ВЫЛЬЮТСЯ ДОПОЛНИТЕЛЬНЫЕ РАСХОДЫ

Увы, основными расходами по обслуживанию кредита — выплатой процентов и погашением «тела» займа — ваши траты на приобретение вожделенной квартиры не ограничатся. Есть масса дополнительных расходов, которые в сумме весьма существенно облегчат ваш карман.

-

Все банки взимают разовую комиссию за оформление договора залога, ее размер — 0,99—2% от суммы кредита. В случае, если вы берете кредит в $96 тыс., такая комиссия составит $950—1920.

-

За редким исключением, банк потребует провести экспертную оценку степени ликвидности будущей новостройки: за это «удовольствие» с вас возьмут от 300 до 700 грн. ($60—140).

-

Никоим образом не избежать и нотариального оформления договора о получении банковской ссуды. Как правило, услуги нотариуса за такого рода свидетельство стоят 500—700 грн. ($100—140).

-

Государственная пошлина составляет 1% от стоимости жилья. В случае, когда «единичка» стоит $120 тыс., уплатите родной державе $1200 за право стать ее собственником.

-

Аналогичный 1% — те же $1200 — счастливый владелец «хаты» будет вынужден перечислить в Пенсионный фонд при оформлении права собственности.

-

Хорошо, если банк не требует от заемщика страхования жизни, в противном случае за 20 лет набежит от $1920 до $7680.

-

Наконец, самый тяжелый груз — неизбежное страхование имущества (этой самой квартиры). В зависимости от ставки, 20 лет такой подстраховки обойдутся заемщику в $2640—12.000.

Итого общая сумма дополнительных расходов может составить $20—25 тысяч.

Читайте самые важные и интересные новости в нашем Telegram